iDeCo(イデコ)がよくわからないけど興味を持った人向けの記事です。

読むことでざっくりした内容と、やるべき理由がわかるように解説しました。

こんな人におすすめです。

- 年金だけでなく老後に資産を残したい

- どんな運用商品があるのか知りたい

- 資産運用のイメージを理解したい

初めに言っておくべきこととして、

これがおすすめ!とにかく○○を買っておくべき!というのは一概にはいえません。ですが、積極的に運用したい人向けのプランは解説を多めにしています。

では、さっそく見ていきましょう!

そもそもiDeCo(イデコ)って何?

iDeCo(イデコ)の誕生

iDeCo(individual Defined Contribution Plan)とは個人型確定拠出年金と呼ばれています。要するに、年金を個人で資産運用する制度のことです。

なぜiDeCo(イデコ)という商品が生まれたかというと、日本人の寿命が延びたからです。年金制度は1959年に生まれ、当時の平均寿命が65歳ほどでした。年金はもともと、退職してから5~10年の期間を補填するために生まれた制度だったのです。しかし現在は人生100年時代と呼ばれるようになりました。つまり、年金はもともと寿命が短かった時の制度で、現代社会で適応するとどう考えても配るお金が足りないのです。

だから、個人で運用してくださいね、という理由で確定拠出年金が生まれたのです。無責任に思われるかもしれないですが、医療技術の発展が生んだひずみともいえます。

参考文献;年金は何歳からもらうのが一番おトクなのか

iDeCoは60歳から受け取れる

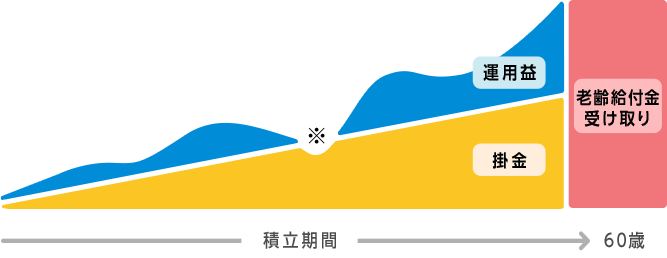

iDeCoは毎月掛け金を積み立てていき、選んだプランで運用されます。掛け金は60歳になるまで拠出され、60歳以降に受け取ることができます。60歳までは原則的に受け取ることができない運用商品ですので注意してください。

最大の特徴は非課税で運用できること

iDeCo最大の特徴は運用中の利益、および拠出時の税金がかからない(非課税である)点です。NISAや積み立てNISAは運用時の利益が非課税になりますが、拠出時には約20%課税されてしまいます。

少しずつ長期で積み立てていく運用商品と捉えましょう!

受け取り方は選択できる

運用した後の老後給付金は3通りの受け取り方を選択できます。

①一時金として一括で受け取る

受給権が発生する年齢(原則60歳)に到達したら、70歳に到達するまでの間に、一時金として一括で受け取れます。

②年金として受け取る

個人型確定拠出年金を年金で受け取る場合は有期年金(5年以上20年以下)として取り扱います。 受給権が発生する年齢(原則60歳)に到達したら、5年以上20年以下の期間で、運営管理機関が定める方法で支給されます。

③一時金と年金を組み合わせて受け取る

受給権が発生する年齢(原則60歳)に到達した時点で一部の年金資産を一時金で受け取り、残りの年金資産を年金で受け取る方法を取り扱っている運営管理機関もあります。

受け取る年齢は運用機関によって変わる

受給の開始年齢は運用機関によって変わります。

| 10年以上 | 60歳 |

|---|---|

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1月以上2年未満 | 65歳 |

運用期間が長いほど早く受け取ることができるんだにゃ

iDeCoはどんな人が入れるの?

iDeCoは任意加入であり、自営業・主婦・会社員など様々な人が加入することができます。掛け金は年間で14.4万円から81.6万円まで幅があります。

iDeCoは節税効果もある

iDeCoへ拠出した掛け金は、全額「小規模企業共済等掛金控除」の対象となり、課税所得額から差し引かれることで所得税・住民税が軽減されます。

つまり、積み立てたのに払う税金まで一部戻ってくるお得な運用商品なのです。

これは一例ですが、月々23000円積み立て、年収700万円の方の場合は8.4万円ほど税金がもどってきます。

年金の運用もできて、節税もできるなんてお得だにゃ

iDeCoの運用商品はどんなものがあるの?

iDeCoの概要がわかったところで、どんな運用商品があるのか見てみましょう。

iDeCoの運用商品は金融機関によって異なる

iDeCoで運用する商品は金融機関によって異なります。掛け金を拠出して運用してもらう投資信託の一種ですので、なるべく手数料が低く、選べる商品が豊富な金融機関を選ぶべきです。結論から言うと、

で良いと思います。理由はおすすめできる商品が多いからです。

代表的な運用商品について、簡単にまとめました。

元本保証型(定期預金、年金保険)

元本保証型は積み立てた額が減らないタイプの運用商品です。銀行の定期預金などと考え方は同じですが、60歳まで引き出せない点に注意してください。

元本保証型は資産が減るリスクは一切ないのですが、利率が約0,01%~0.02%と非常に低いです。

個人的な意見としては、多少の節税効果があるのでやらないよりはましですが、多少リスクを取っても、元本保証ではない利率の高い商品を運用したほうが良いと思っています。

元本変動型

元本変動型の商品は実に様々です。具体的に挙げると以下の通り。

- 国内債券、国際(海外)債権

- 国内株式、国際(海外)株式

- 国内REIT、国際(海外)REIT

- コモディティ型

- バランス型

債権、株式についての概要は投資商品のまとめ記事に記載したので、よかったらご覧ください。

REITとは、不動産を対象とした投資信託です。実際に不動産を所有するわけではなく、証券化されているので株式投資に似たものです。REITと株式を比べるとややREITの方が利回りが高い傾向があります。ただし、リスクも大きいことに注意しましょう。

コモディティ型とは、何かの商品(穀物や金、原油など)への投資です。一般には先物取引として知られていますが、投資信託商品としても扱っています。

バランス型とは、株式・債券・REIT・コモディティ等にバランスよく投資する商品です。株式や債券、コモディティは変動しやすく、債券は変動しにくいと言われています。バランス型にすることで、市況に影響されにくくなりますので安定志向の方にはおすすめです。

手数料(信託報酬)に気を付けよう

運用管理手数料(信託報酬とも言います)には最新の注意を払いましょう。運用してもらったのだから報酬を払うのは当然だと思いますが、感覚としては

と覚えておきましょう。中には2~3%も取る悪質な商品がゴロゴロあります。

退職後に銀行から電話がかかってくる投資商品は手数料の高いものが大半です。銀行は確実に得をしますが、それだけ高い手数料を払って利益が出なければ悲惨です。小さな手数料でも複利の効果で最終的に大きな違いになるのです。

SBI証券のiDeCoの概要と運用商品

iDeCoの概要、運用商品について理解できたところで、どんな商品があるのか見てみましょう。ここでは、手数料の低いおすすめできる商品を抜粋しました。SBI証券のiDeCoはオリジナルプラントとセレクトプランの二種類から選択できるが、おすすめは信託報酬の低い商品の多いセレクトプランです。

一覧を見たい方は以下のURLより、

- セレクトプラン

- 信託報酬0.55&以下

にチェックを入れて探してみましょう!

SBI証券セレクトプラン 運用商品抜粋

| ファンド名(SBI証券) セレクトプラン | 信託報酬 | |

|---|---|---|

| 国内株式 | eMAXIS Slim 国内株式(TOPIX) | 0.154%以内 |

| 国内債券 | eMAXIS Slim 国内債券インデックス | 0.132%以内 |

| 国内REIT | <購入・換金手数料なし> ニッセイJリートインデックスファンド | 0.275%以内 |

| 海外株式 | <購入・換金手数料なし> ニッセイ外国株式インデックスファンド | 0.10989%以内 |

| 海外債券 | eMAXIS Slim先進国債券インデックス | 0.154%以内 |

| 海外REIT | 三井住友・DC外国リートインデックスファンド | 0.297%以内 |

国内、海外それぞれの株式・債権・REITがバランスよく含まれています。手数料(信託報酬)も比較的低いのでどれを選ぶのかは好みだと思います。インデックス投資がなぜおすすめできるのかについては、ETF投資に関する記事で解説したのでよかったら読んでみてください。

ETFに関する記事

楽天証券のiDeCoの概要と運用商品

楽天証券のiDeCoの商品一覧は下記のとおりです。

| ファンド名 (楽天証券) | 信託報酬 | |

|---|---|---|

| 国内株式 | 三井住友・DCつみたてNISA・日本株インデックスファンド | 0.176% |

| 国内債券 | たわらノーロード国内債券 | 0.154% |

| 国内REIT | 三井住友・DC日本リートインデックスファンド | 0.275% |

| 海外株式 | たわらノーロード先進国株式 | 0. 10989% |

| 海外債券 | たわらノーロード先進国債券 | 0.187% |

| 海外REIT | 三井住友・DC外国リートインデックスファンド | 0.297% |

こちらもSBIと同様の商品が一通り用意されています。両者の証券会社で競っているんか、ほとんど同じ信託報酬ですが、若干SBI証券の方が安いものがあります。

SBI証券 VS 楽天証券 比較してみました

先ほどのおすすめ商品を比べてみました。

| ファンド名(SBI証券) セレクトプラン | 信託報酬 | ファンド名(楽天証券) | 信託報酬 | |

|---|---|---|---|---|

| 国内株式 | eMAXIS Slim国内株式 (TOPIX) | 0.154%以内 | 三井住友・DCつみたて NISA・日本株 インデックスファンド | 0.176% |

| 国内債券 | eMAXIS Slim 国内債券インデックス | 0.132%以内 | たわらノーロード 国内債券 | 0.154% |

| 国内REIT | <購入・換金手数料なし> ニッセイJリートインデックスファンド | 0.275%以内 | 三井住友・DC 日本リートインデックスファンド | 0.275% |

| 海外株式 | <購入・換金手数料なし> ニッセイ外国株式インデックスファンド | 0.10989%以内 | たわらノーロード 先進国株式 | 0. 10989 % |

| 海外債券 | eMAXIS Slim先進国債券 インデックス | 0.154%以内 | たわらノーロード 先進国債券 | 0.187% |

| 海外REIT | 三井住友・DC外国リート インデックスファンド | 0.297%以内 | 三井住友・DC外国リートインデックスファンド | 0.297% |

細かな差ですが、若干SBI証券の商品の方が有利かな、と個人的に思います。このほかにもいろんな運用商品がありますので、自分に合った金融機関(証券会社)を選んでみてください。

運用商品数の比較

| SBI証券セレクトプラン | 楽天証券 | |

|---|---|---|

| 商品本数 | 37本 | 32本 |

| 国内株式 | 6本 | 6本 |

| 国内債券 | 1本 | 2本 |

| 国内REIT | 1本 | 2本 |

| 海外株式 | 11本 | 5本 |

| 海外債券 | 4本 | 4本 |

| 海外REIT | 1本 | 1本 |

| 国内外株式 | 3本 | 2本 |

| コモディティ | 1本 | 1本 |

| バランス型 | 4本 | 5本 |

| ターゲットイヤー型 | 4本 | 3本 |

| 元本確保型商品 | 1本 | 1本 |

SBI証券の方が運用商品は多いですね。どんな商品が好みかは判断が分かれますが、選べる商品が多い方がユーザー側はメリットがありますね。

手数料に関する比較

SBI証券と楽天証券ではiDeCoに関する手数料は同じです。

| SBI証券 | 楽天証券 | |

|---|---|---|

| 加入・移換時手数料 | 2,829円 (金融機関分無料) | 2,829円 (金融機関分無料) |

| 口座管理手数料(掛金拠出者) | 171円/月 (金融機関分無料) | 171円/月 (金融機関分無料) |

| 口座管理手数料(掛金を拠出しない場合) | 66円/月 (金融機関分無料) | 66円/月 (金融機関分無料) |

| 企業型年金や他金融機関への移管時手数料 | 4,400円 | 4,400円 |

結局のところ、運用したほうがいいの?

これまでにまとめてきましたが、手数料の低いインデックスファンドを運用することにより、利回りの高めな外国株式を例にとれば年間7~8%程度の利回りを出すことができます(もちろん、年度によって振れ幅はあります)。

iDeCoの最大の特徴は、利益を非課税で運用できることです。税率約20%分をそのまま再配当できる効果は、長期投資になるほど膨大になります。

また、中長期で運用することにより複利の効果を最大限に発揮できることになります。

自分の運用プランをシミュレーションしてみよう!

「投資 複利 計算」で計算するとどれだけの資産を作ることが出来るか計算できます。

例えば、月に2万円ずつ、20年間積み立てて年間利回り5%で運用できたとすると、受け取る金額は822万円になります。積み立てた元本は500万弱ですから、約1.6倍に資産が増えたことになります。

毎月積立額の逆算も可能です。老後2000万円問題が話題になりましたのでやってみましょう。運用期間は30年、年利5%で運用できたと仮定すると、2000万円を達成するための毎月の積立額は24000円になることがわかります。

毎月2万円強を将来の貯蓄に回すという考えは、意外と現実的な額ではないかと思います。少なくとも、宝くじを買い続けるよりははるかにリターンが大きく、節税効果も見込める素晴らしい投資ではないでしょうか。

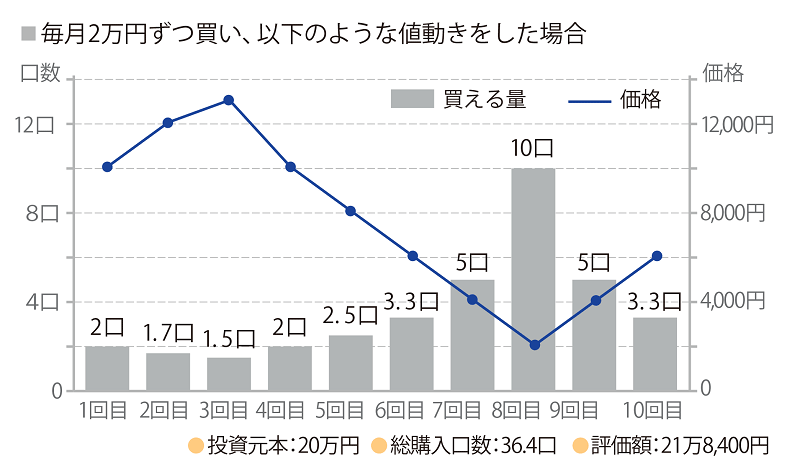

おまけ 毎月積立の思わぬメリット ドル・コスト平均法

ドル・コスト平均法という言葉をご存じでしょうか?ドルに深い意味はないのですが、定額で運用商品を積み立てる手法のことです。一度に大量の運用商品を購入し、勝った直後に値下がりしてしまったら損失が大きくなりますが、平均的に購入することでリスクとリターンを慣らすことができます。長期投資でいつ買うべきか悩むくらいなら、ドルコスト平均法を使いながら始めたほうがお得だといえます。

まとめ

iDeCoに関する概要と、SBI証券、楽天証券の商品説明、運用商品一覧に関して解説しました。また、2000万円問題など老後に不安を抱える人向けに資産シミュレーションの例も載せてみました。ライフプランを真剣に考えるきっかけになったら幸いです。

当ブログでは投資・旅行・読書に関する情報を随時発信していますので、チェックしていただけたら幸いです。

最後まで読んでいただきありがとうございました!

こちらもおすすめ

コメント